在马来西亚,凡是聘请员工的企业都需要履行相应的税务申报义务,其中 Form E 是雇主每年必须提交的重要税务报表之一。该报表用于向 LHDN申报公司在相关年度向员工支付的薪酬资料。无论企业规模大小或经营状况如何,只要公司在年度内有聘请员工,都需要按照规定呈报 Form E。 什么是 Form E? Form E 是雇主每年必须呈报给 Lembaga Hasil Dalam Negeri Malaysia(LHDN,马来西亚内陆税收局)的法定报表。 该报表用于申报公司在上一年度支付给员工的薪酬资料,包括: 全年薪金与工资 花红及津贴 实物福利(Benefits-in-kind) 公司雇员人数 每月预扣税(PCB / [...]

迎接三月份,你准备好了吗?新一个月,政策与法规是否已有新变化?税务 · 补贴 · 企业合规 · 政府新措施 本月重点,一次为你整理清楚! MyJPJ全面启用MyDigital ID登录展延至3月1日 陆路交通局(JPJ)宣布,MyJPJ 应用程序强制使用MyDigital ID作为唯一登录方式的措施,已从原定的2月1日延后至2026年3月1日正式落实。 为确保日后服务不受影响,民众受促尽早下载MyDigital ID应用程序,并透过拍摄大马卡与自拍等简单的线上验证步骤完成注册,以顺利衔接MyJPJ系统。 最新KWSP公积金派息率出炉 马来西亚雇员公积金局(KWSP)已正式公布最新派息率,传统储蓄户口将享有6.15%的利息,而伊斯兰储蓄户口的派息则为6.30%。 相较于去年两者皆为6.30%的情况,今年传统户口的派息率略有下调,会员们近期可透过i-Akaun应用程序自行查询所获的派息金额。 MCMC落实预付SIM卡注册新规以防滥用 为有效遏制预付SIM卡遭不法滥用,大马通讯及多媒体委员会(MCMC)引入新机制,明确限制本地公民与外籍人士在单家电讯公司分别最多只能注册5张及2张预付卡。 此外,新规全面禁止12岁以下儿童注册,12至17岁未成年人需提供监护人资料,并将旅游SIM卡的有效期严格限制在3个月内。 为保障民众的身份信息安全,一旦用户身份被用于注册新卡,电讯公司必须在12小时内发出通知以便用户及时核查。 KWSP宣布斋戒月期间缩短办公时间 马来西亚雇员公积金局(KWSP)宣布,在今年的斋戒月期间(2月19日至3月19日),其所有的服务、缴付及执法柜台的办公时间将统一调整为早上8时30分至下午4时。 为避免耽误行程与白跑一趟,促请近期内需前往柜台办理各项公积金事务的民众留意此项调整并提前规划时间。 [...]

许多公司在准备公司报税时,都会关心一个问题: 公司在提交 Form e-C 时,是否必须申报受益所有权(Beneficial Ownership,BO)? 针对上述疑问,现已有官方层面的明确说明。 根据 Chartered Tax Institute of Malaysia(CTIM) 发布的 e-Circular,并引述 LHDN 的正式书面回复,税务当局就 Form e-C 第 G6 部分(Beneficial Ownership) 的申报要求作出以下确认: 2025 [...]

在马来西亚税务制度下,除了员工需要准备 Form EA 以外,若公司涉及代理(Agent)、经销商(Dealer)或分销商(Distributor)的奖励支付安排,则必须留意 Form CP58 的规定。 许多企业忽略此文件的重要性,直到税务稽查时才发现未按时准备,进而面对罚款风险。本文将为您系统性说明 CP58 的适用对象、法律依据、金额门槛及截止日期。 什么是 Form CP58? Form CP58 是公司发给代理、经销商及分销商的年度收入结单。 该文件用于列明公司在该课税年度内支付给相关人士的奖励与报酬,包括: 1.现金奖励(Cash Reward) 津贴及佣金(Allowance / Commission) 2.非现金奖励(Non-Cash Reward),例如: 汽车 [...]

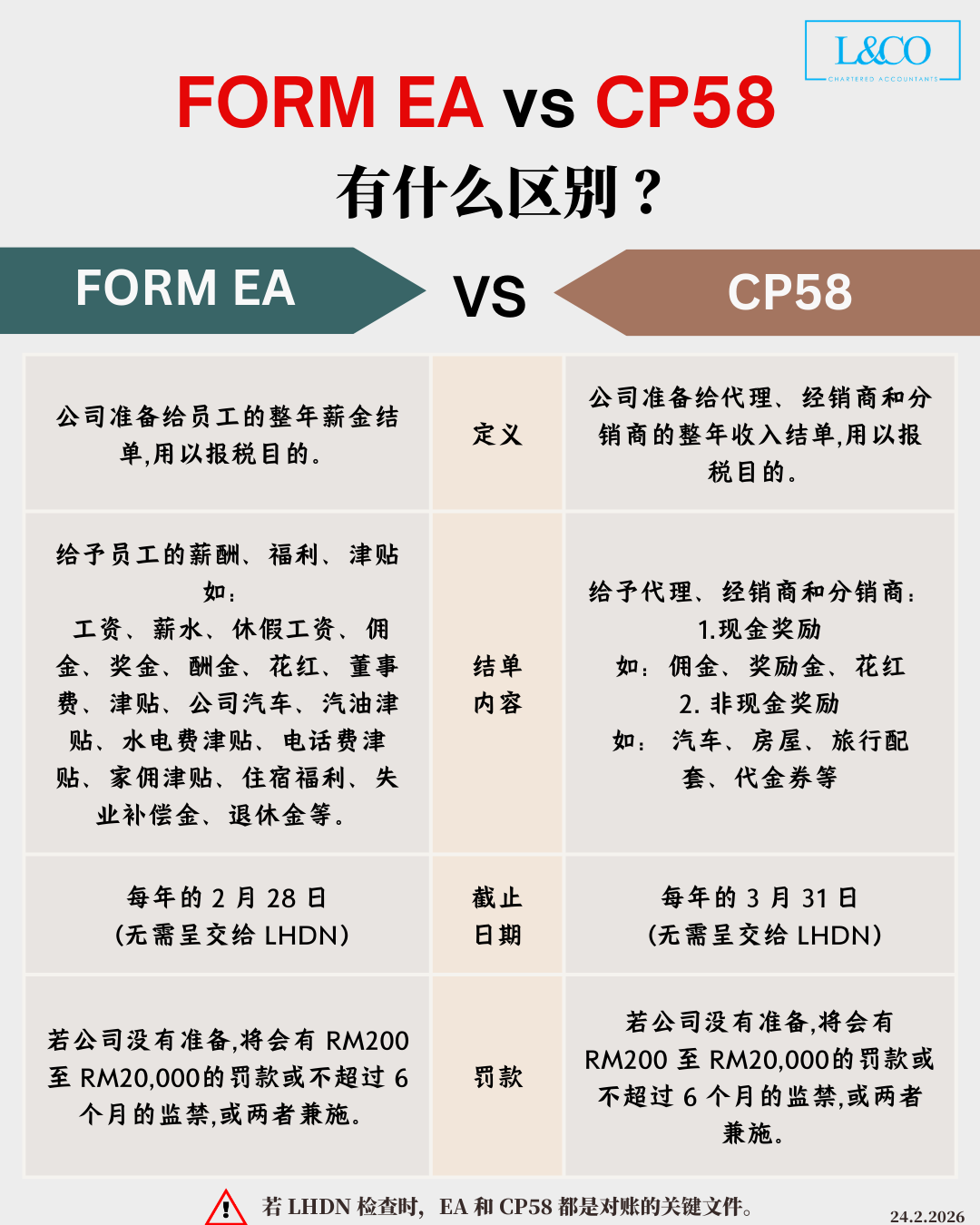

Form EA 及 Form CP58 均为企业每年必须准备的重要税务文件。随着截止日期临近,企业应确保相关文件已妥善准备,以避免不必要的罚则风险。 Form EA & CP58 有何区别? Form EA 为公司提供予员工的年度薪酬结单,用作员工个人所得税申报用途。 Form CP58 为公司提供予代理、经销商及分销商的年度收入结单,用于税务申报用途。 企业应按规定期限准备相关文件,以确保符合税务合规要求。未按时准备,可能面对罚款或其他法律责任。 **资料更新至24.2.2026

别让欠税阻挡您出境。 出发前,请务必提前检查自身税务与出境状态,避免在机场被拦下,影响行程安排。 什么情况下可能被限制出境? 若出现以下情况,可能会被列入限制出境名单: 1. 已被评税但未缴清税款 已收到税务评估通知,但未在规定期限内缴清税款。 2. 拖欠 CP500 未按期缴纳 CP500 分期预缴税款。 3. 多年未报税,产生欠税 长期未申报税务,税务局进行估算评税后形成欠税。 4. 收到税单却未处理 已接获税务通知或罚款通知,但未及时处理。 5. 公司欠税影响董事或主要股东 若公司存在欠税情况,董事或持股 ≥20% 的主要股东,也可能受到出境限制影响。 出国前必查! [...]

马来西亚公司委员会(Suruhanjaya Syarikat Malaysia,简称 SSM)已于 2026年2月3日 发出通知,针对通过 MBRS System 2.0 提交的部分法定文件,提供逾期提交罚款豁免。 根据 Practice Directive 2017,此项豁免适用于以下文件: 周年申报表(Annual Returns) 财务报表及报告(Financial Statements and Reports) 豁免期限 凡于 2026年1月31日 至 2026年3月31日 [...]

2026 年,马来西亚政府持续透过联邦与州政府层级,推出多项现金援助与扶持计划,协助不同群体应对生活成本压力。 以下为重点援助计划整理: 一、SARA 援助金(扩大版) 每月现金援助 E-KASIH 低收入家庭:RM200 / 月 STR 受惠者:RM100 / 月 单身人士:RM50 / 月 SARA 2.0(新增) 受惠对象:所有年满 18 岁的马来西亚公民 发放方式:一次性发放 发放时间:2026 年 [...]

随着内容创作经济的兴起,越来越多个人通过社交媒体平台获得收入。 无论你是网红、博主、KOL、虚拟主播,甚至只是兼职创作者,只要有收入,就可能涉及所得税责任。 本指南将协助你了解网红报税的基本原则与注意事项。 一、如何定义你是否属于「网红 / 影响者」? 1. 虚拟人物 / 虚拟品牌 包括卡通角色、虚拟人物、品牌 Logo 等。 相关收入将计入拥有者个人名下。 例如:虚拟主播、IP 角色。 2. 真人网红(Influencer) Influencer 并不限于特定职业,学生、家庭主妇、专业人士或运动员皆可能符合条件。 无论是全职 YouTuber,兼职带货,甚至只是分享生活的普通人,只要有收入进账都算。 主要判定标准:只要有收入进账,就属于应申报税务范围! [...]

马来西亚政府正式宣布:私立教育机构将于 2026 年度全面豁免 HRD 培训征费(HRD Levy),为期一年。 超过 3,500 家 教育机构受惠 预计减轻 超过 RM35 million 的营运负担 协助机构将更多资源投入 教育质量提升与人才发展 这是政府持续强化教育生态,推动国家人力资本建设的重要一步。 查看更多:https://hrdcorp.gov.my/wp-content/uploads/2026/01/HRD-Corp-Media-Release_Implementation-of-Levy-Exemption-for-Private-Education-Institutions-.pdf **资料更新于06.02.2026

(201706002678 & AF 002133)

(201706002678 & AF 002133)