马来西亚关税局最新颁布《服务税政策第3号/2025》,针对建筑工程领域推出多项豁免与过渡安排,即日生效!涵盖政府项目、不可调整合约、混合开发、宗教建筑等关键场景,为企业提供税务筹划新空间。 政府与公共机构项目 联邦政府与州政府:全面豁免建筑工程服务税(无附加条件) 地方政府(PBT):豁免期限:2025/7/1 – 2025/9/30 不可调整合约(Non-Reviewable Contract) 符合条件的书面合约,可享有 服务税豁免至 2026/6/30,重点条件包括: 合约无调价或价值调整条款 合约 已于 2025/7/1 前签署,并于 2025/12/31 前完成盖印 合约金额固定,且在 2025/7/1 后仍持续有效 不影响合约价值的变更工程(VO) 与 原合约基础上的 EOT,仍可继续享有豁免 [...]

马来西亚服务税新规正式落地,合约安排、租户身份与集团结构,都将直接影响是否需要征税。企业与业主务必提前掌握,避免合规风险。 不可调整合约(Non-reviewable Contract)豁免 符合条件的书面合约,可享有 2025/7/1 – 2026/6/30 的服务税豁免 合约须满足: 服务提供者已注册服务税 合约无调价或价值调整条款 合约已于 2025/6/9 或之前 签署并由 LHDN 盖章 明确列明:服务类型、固定合约金额、合约期限 合约在 2025/7/1 后仍持续有效 **自 2026/7/1 起,相关服务将正式征税 中小微企业(SME [...]

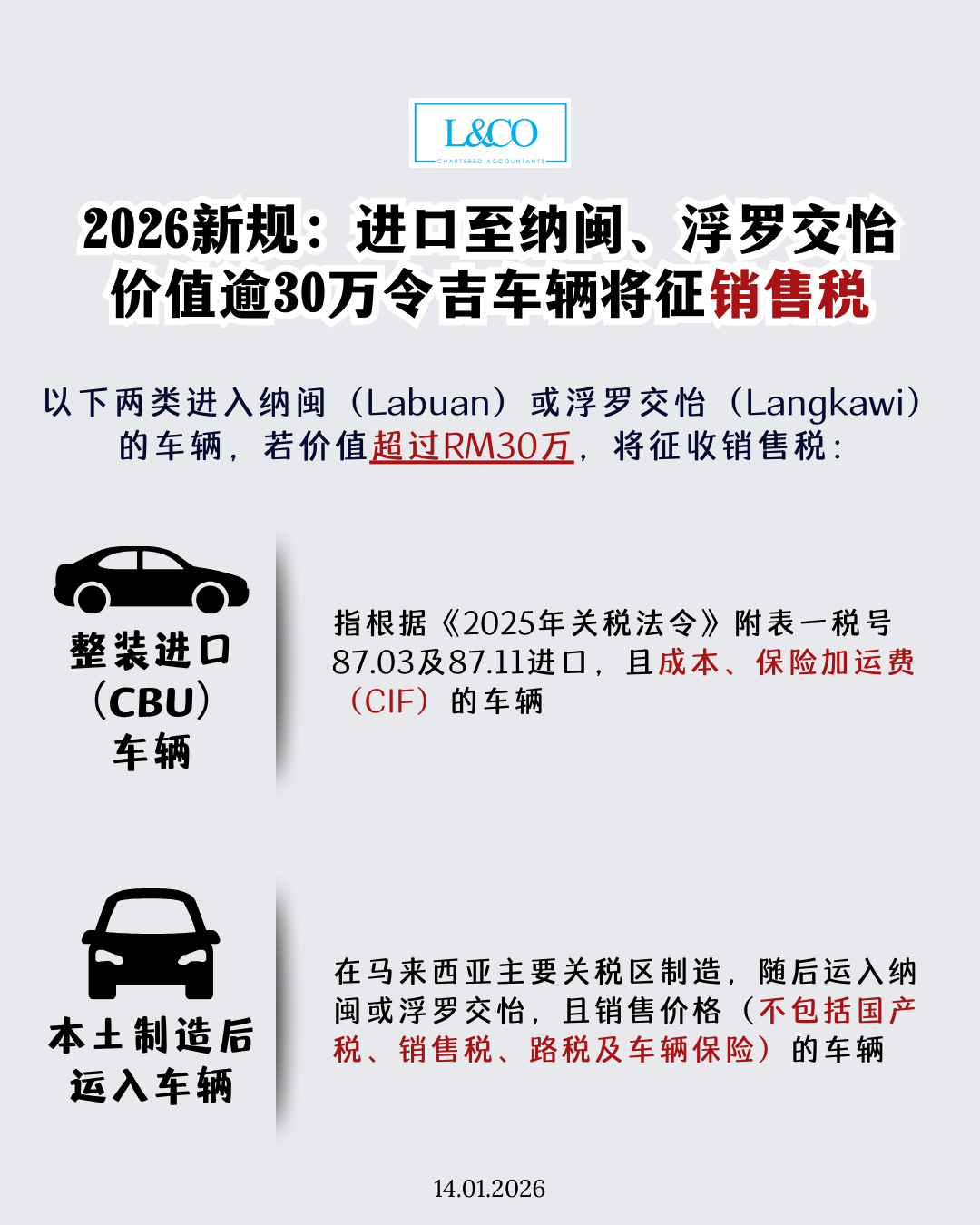

自 2026 年起,凡进入 纳闽(Labuan) 或 浮罗交怡(Langkawi),车辆价值超过 RM300,000,将需缴纳销售税! 核心重点速览 以下两类进入纳闽(Labuan)或浮罗交怡(Langkawi) 的车辆,若价值超过 30万令吉,将征收销售税: 1. 整装进口(CBU)车辆 指根据《2025年关税法令》附表一税号87.03及87.11进口,且成本、保险加运费(CIF)价值超过30万令吉的车辆 2. 本土制造后运入车辆 指在马来西亚主要关税区制造,随后运入纳闽或浮罗交怡,且销售价格(不包括国产税、销售税、路税及车辆保险)超过30万令吉的车辆 **资料更新于15.01.2026

这是 财政部(MOF)最新公布的 SST(销售与服务税)改革,主要从 2026 年 1 月 1 日起生效(部分是 2025 年 7 月),目的是: 减轻中小企业负担 控制基本物价上涨 避免税务影响宗教与公益建设 重点改动分成 4 大块👇 MOF 官方澄清重点 1. 租赁服务(Rental Service)的服务税下调 生效日期:2026 [...]

你的资产租出去要不要缴服务税? 现在只看 一个条件:资产位在境内还是境外! 境内(≤12海里) → 须缴 6% 服务税 境外(>12海里) → 无需缴服务税 **资料更新于21.11.2025

最新免税 & 应税项目一次看懂! 1. 大豆(Soya Beans) **不论是否破碎 修订内容:加入免税清单,自销售税税率清单删除 修订后税务处理:豁免销售税 2. 葵花籽(Sunflower Seeds) **不论是否破碎 修订内容:从免税清单删除,重新纳入税率清单 修订后税务处理:需缴销售税(标准税率) 3. 含氧杂环化合物(化学品) 修订内容:更新描述以提升分类清晰度 修订后税务处理:需缴销售税(标准税率) 4. 药物制剂(Medicaments) 修订内容:格式修正,无税务变动 修订后税务处理:豁免销售税 5. 印刷书籍(Printed [...]

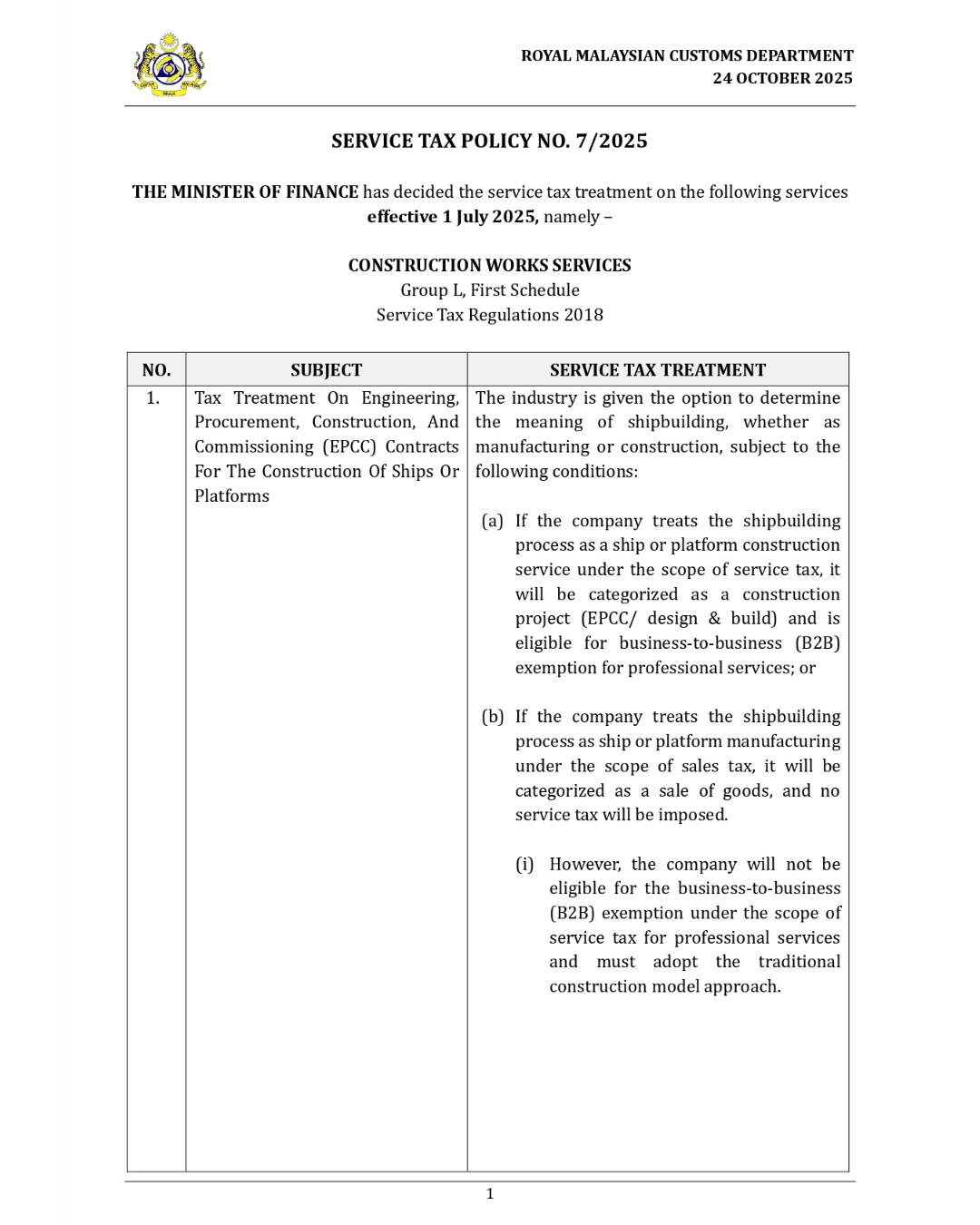

我们整理了政府最新发布的 Service Tax Policy 7/2025,特别针对建筑行业、承包商与发展商重点解析。 1. EPCC 合同(Engineering, Procurement, Construction & Commissioning)— 船舶与平台建造的 SST 处理方式 海关允许行业自行决定「船舶建造」要被视为制造业 (Sales Tax) 还是建筑业 (Service Tax) 可选择两种方式: (A)当作建筑业服务(Construction Service) ✔ [...]

同集团互开账单,一定要加6% SST吗?未必! 可以免SST的情况如下: 根据 Service Tax Regulations 2018 与 Service Tax Policy No. 8/2020,符合以下条件,就能享有 Intra-Group Relief(集团内部服务豁免): 1. 属于同一集团 公司间须有控股关系:持股超过 50% 或 持股 20–50% 且能控制董事任命 必须有文件证明(股权结构图、董事会决议等) [...]

马来西亚的税务体系主要分为两大类: -直接税(由内陆税收局 LHDN 管理) -间接税(由关税局 RMCD 管理) 直接税 直接税主要针对个人与企业的收入、利润及资产征收,包括: -个人所得税(0%–30%):根据年度收入征税。 -公司所得税(15%/17%/24%):标准税率为 24%,中小企业享有较低税率。 -房地产增值税(最高 30%):依房产持有年份而定。 -印花税(1%–4%):适用于房产交易及法律文件。 -石油所得税(最高 38%):针对石油与天然气行业。 间接税 间接税主要针对商品、服务及进出口活动征收,包括: -销售税(5% / 10%):本地制造与进口货品。 -服务税(6% / 8%):指定服务行业如酒店、保险、电信等。 [...]

适用范围、申报方式、豁免条件与数字服务特别规定全解析 常见问题: 1. 进口服务税说明 根据《2018年服务税条例》附表一,进口服务属应税服务,涵盖范围包括: IT 服务 软件订阅 广告服务 法律服务 工程服务 管理服务 及其他专业服务 2. 缴纳义务 自 2019年1月1日 起,凡在马来西亚取得来自境外人士、并用于业务用途的应税服务,须就该服务向皇家关税局缴纳 6% 的进口服务税: SST 注册人:须使用 SST-02 表格,每两个月申报一次 非 [...]

(201706002678 & AF 002133)

(201706002678 & AF 002133)